こんにちは、100億円トレーダーです。

(※顔写真付きの詳しいプロフィールはこちら)

今回は、移動平均線の本当の意味やその使い方について詳しく解説していきます。

移動平均線と言えば、数あるインジケーターの中で最も有名なものですので、多くのFXトレーダーがチャートに表示させていると思います。

恐らくあなたも表示させていますよね

が、

多くの方は、移動平均線の「本当の意味」や「その使い方」を詳しく理解しないままに、

- 何となく表示させて

- 何となく使っている

という状態だと思います。

せっかく持っている『移動平均線』という武器の長所を全く活かせていないのは、非常にもったいないです。

ということで、今回の記事で、

・移動平均線の使い方や見方

・移動平均線を使ってトレードすべき局面とそうではない局面を見分ける方法

など、移動平均線にまつわる本質的な内容を解説していきたいと思います。

既に、移動平均線についての私の解説を読んでくれた読者さんからは、

移動平均線の見方・使い方が分からなかったので「

という感想を貰っていますので、今回の記事を読めば移動平均線に関する理解が深まるはずです。

移動平均線を使ったトレードをされている方は、是非参考になさってください。

FXの移動平均線が表しているもの

移動平均線は相場の何を表しているのか分かりますか?

この質問にパッと答えられないということは、移動平均線の本質が分かっていないということです。

分からなくても落ち込む必要はありませんよ。

今からこの記事を読んで移動平均線の本質から勉強をしましょう

移動平均線は相場の何を表しているのか?

それは、

「相場の方向(=トレンド)」

です。

移動平均線を使えば、

- 売り勢力と買い勢力のどちらが強いのか?

が視覚的に読み取りやすくなり、今相場が向かおうとしている方向を分かりやすく見ることができます。

とは言え、移動平均線はあくまでも「相場の方向」を見るものであり、正確なトレンドの把握はダウ理論によって行うということを注意して理解しておいてください

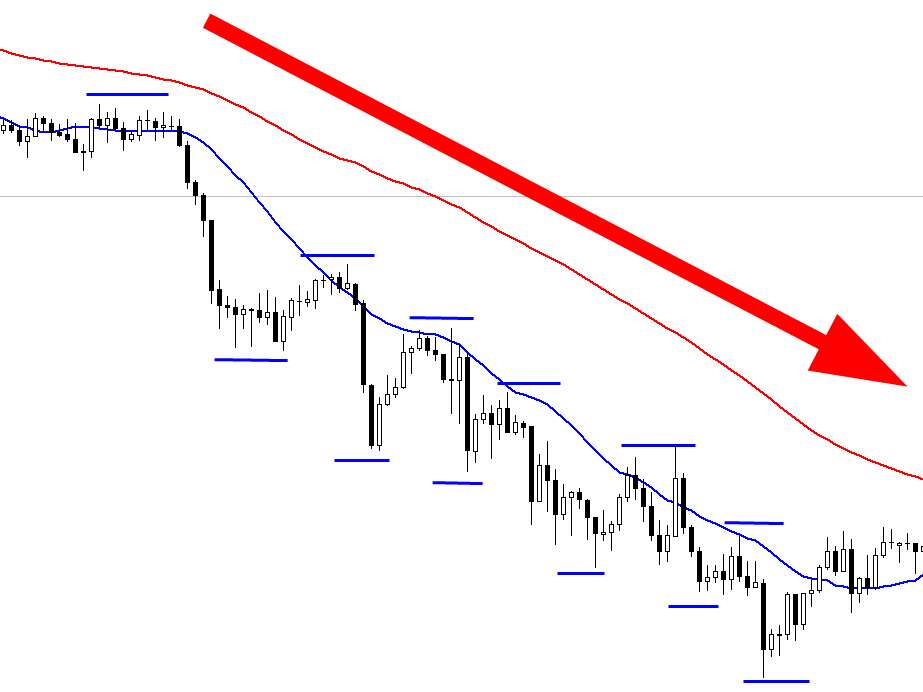

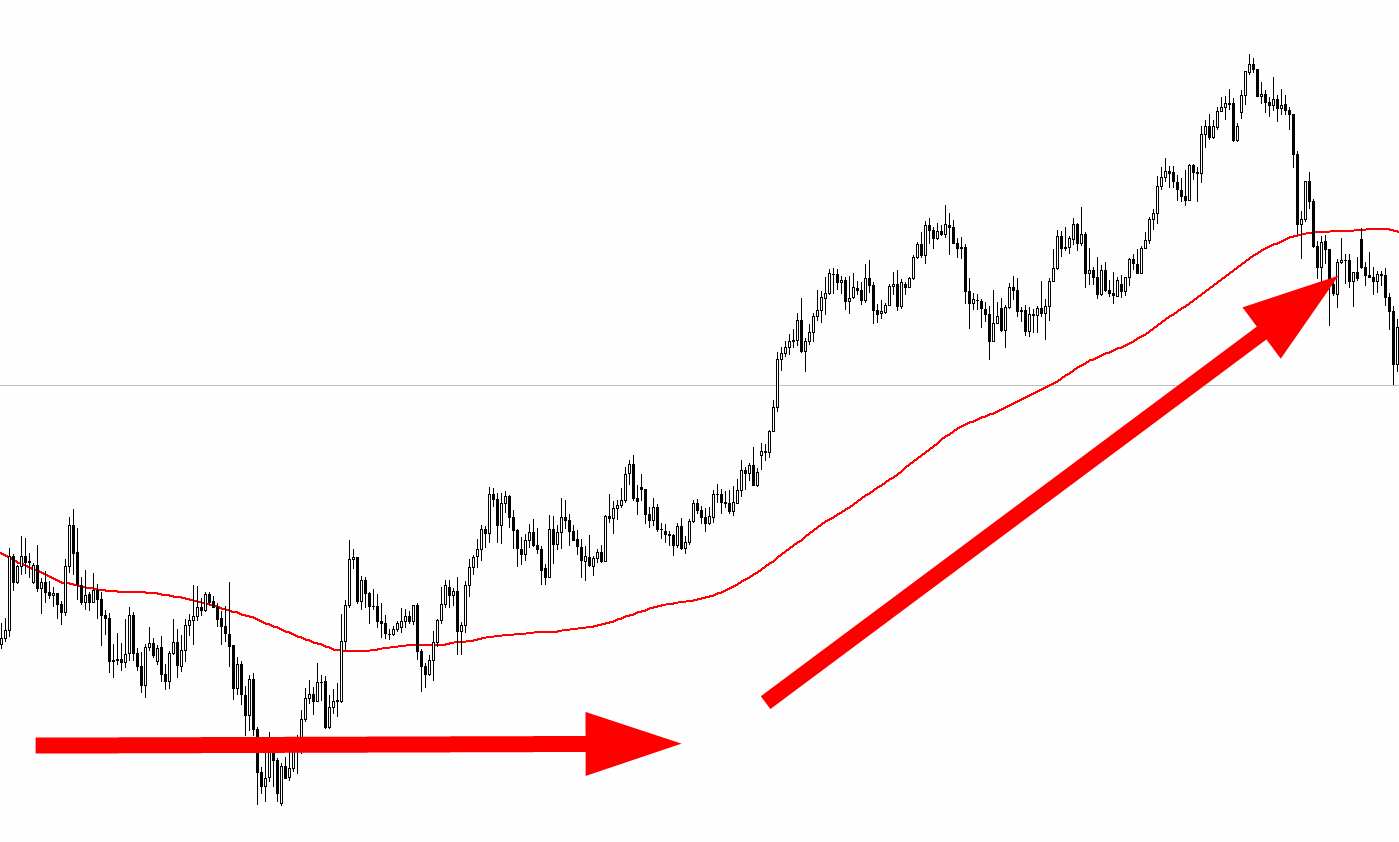

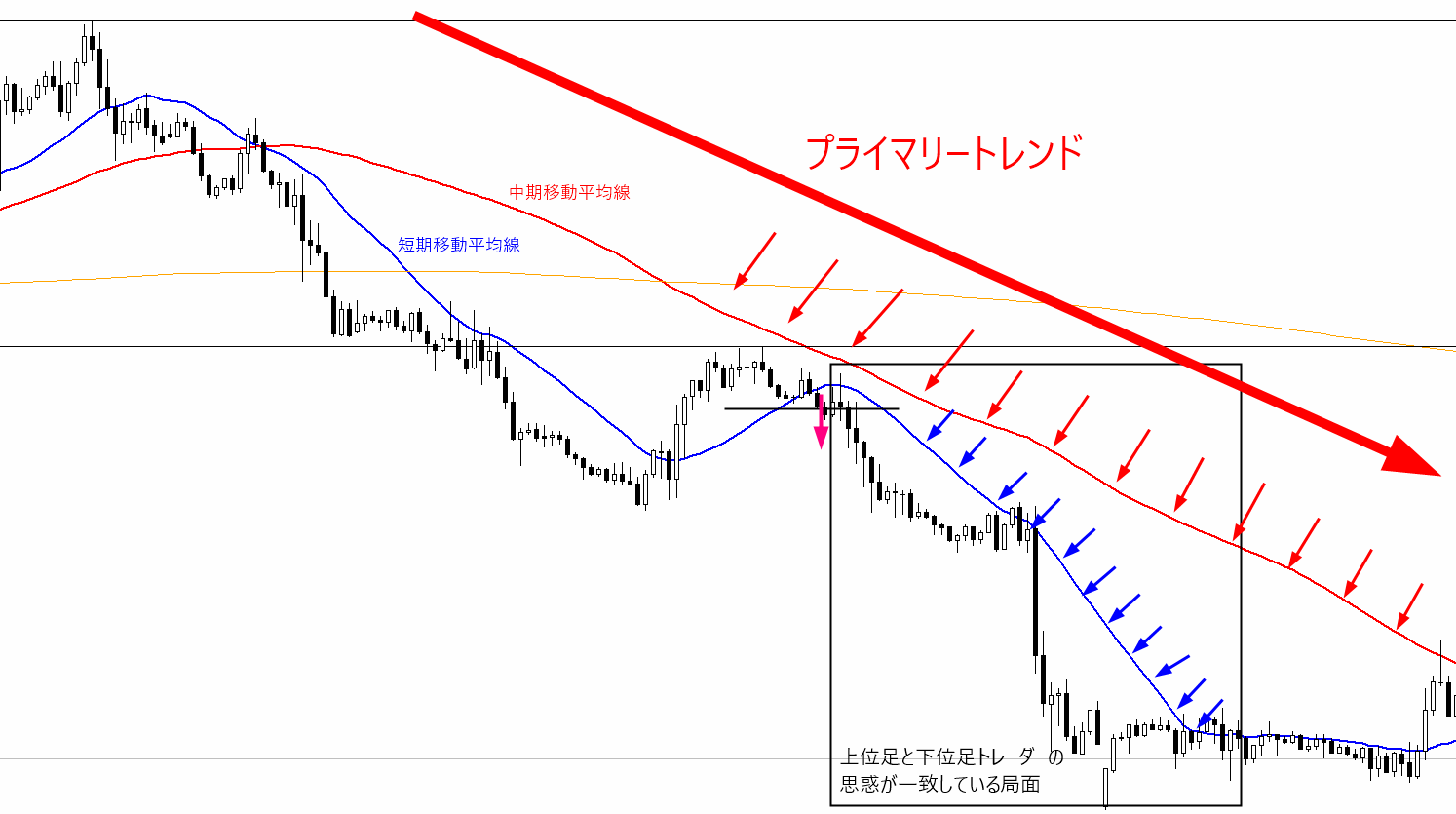

下記のチャートを見てください。

ダウ理論によるトレンド判定(青線)だけでも下降トレンドだということが分かりますが、移動平均線があればそれを見ずとも瞬時に相場の流れ・方向が

「下に向かっている」

ということが簡単に掴めると思います。

移動平均線の向き(上向き・下向き)から何が分かるのか?

移動平均線とは、その設定した期間においての終値(売りたいトレーダーと買いたいトレーダーの売買の合意価格)の平均値を結んで作成されたラインです。

例えば20期間の移動平均線というのは、過去20期間のローソク足の終値の平均値を結んで作成されています。

移動平均線が上を向いて走っているということは、その期間内の終値の平均値がどんどん上がっていっているということであり、売るトレーダーより買うトレーダーの方が多い状況が続いているということです。

つまり、上昇トレンドだということです

ですからその流れに沿って「買いポジションを持つこと」に優位性があると言えます。

逆に、移動平均線が下を向いて走っているということは、その期間内の終値の平均値がどんどん下がっていっているということであり、買うトレーダーより売るトレーダーの方が多い状況が続いているということです。

ですからその流れに沿って「売りポジションを持つこと」に優位性があると言えます。

学校のテストの平均値で移動平均線を考えると分かりやすくなる

分かりにくい方は、学校のクラスのテストの平均値で考えてみるといいかもしれません。

テストの平均値が高いということはそれだけクラスの中に頭の良い人が多く高得点を出したからであり、多少頭の悪い人がいてもそんなに平均値は下がりません。

つまり、こんな言葉はないですが、そのクラス内においては

「頭良い人優勢」

だということです。

逆に、テストの平均値が低いということはクラスの中は頭の悪い人ばかりということであり、多少頭の良い人が高得点を出したところで平均値はそんなに簡単に上がりません。

そのクラス内において、

「頭悪い人優勢」

だということです。

これを移動平均線に当てはめて考えてみると、平均値である移動平均線がどんどん上向きに流れているということは、

高くても買いたい

と思っているトレーダーが多いからレートがどんどん上昇しているのであり、多少売りたいトレーダーがいても平均値は下がらないということです。

だから移動平均線は上向きに流れ続けているのです。

つまり、移動平均線は上向きということは、

『買い優勢』

の流れなので、その流れに合わせて「買いポジションを持つこと」に優位性があるということが分かります。

移動平均線が水平になるということはどういうことか?

相場はトレンドが永遠に続くことはないので、移動平均線がずっと上向き・下向きに走り続けるということはありません。

上向き・下向きだった移動平均線が、いつかは水平になる時がきます。

では、移動平均線が水平になるということはどういうことなのでしょうか?

下記のチャートを見てください。

このチャートでは移動平均線は「下落」から「水平」になりつつありますが、水平になるということはその期間(本件の場合20期間)のレートの平均値の下落がなくなったことを示しています。

つまり期間内のトレーダーの行動が

- 下の価格

よりも

- 上の価格

を求めることが多くなってきたと捉えることができ、売り勢力優位だったのが、買い勢力の力が強くなってきてそのバランスが拮抗し始めてきた、ということです。

このようなことを考えて移動平均線の方向や傾きを見ていましたか?

先ほどの学校のテストの例でいうと、最初は頭の悪い人ばかりだったのでテストをする毎に平均点が下がり続けていましたが(=移動平均線ずっと下向き)、勉強する人が徐々に増えてきて高得点を出す人が増えてきたので、平均点が上がってき、

「頭の悪い人と頭の良い人の力バランスが拮抗してきている」

ようなイメージです。

そして、更にその水平になった移動平均線をレートが上抜くということは、その瞬間の価格が平均値を上回ってきたことを示し、売るトレーダーよりも買うトレーダーの人数の方が多くなってきたということです。

と言うことは、今後売るトレーダーより買うトレーダーの方が多い状況が続いていくと、平均値である移動平均線は上を向き始めていくことになります。

実際に、上記チャートでは移動平均線は水平から上向きになりました。

こういった理由があるから、移動平均線を一旦抜けてからのグランビル第3波は最もよく伸びると言われているのです

このように移動平均線の方向・傾きを見ることによって、今相場が向かおうとしている方向、つまり、

「売り勢力と買い勢力のどちらが強いのか?」

を簡単に掴めるようになります。

移動平均線はトレーダーの「損益分岐点」でもある

また、移動平均線はその期間におけるトレーダーの「損益分岐点」という考え方もできます。

例えば20期間の移動平均線の場合、20期間移動平均線の上にレートがある時、

- 過去20期間の間、買っているトレーダーは相対的に利益を上げていて

- 過去20期間の間、売っているトレーダーは相対的に負けている

ということが言えます。

これはどういうことかと言うと、まず既に買いポジションを保有していて利益を上げているトレーダーにとっては、決済する(売り注文を入れる)理由は特にありませんので、下げ圧力が発生しません。

そして、

上昇しているから買おう

という素人トレーダー達が参入しやすい(買い注文を入れやすい)ことで、レートはどんどん上昇していきます。

これに加えて、売っているトレーダーは負けていて損が既に発生している訳ですから、その損失を食い止めるために決済注文をしてきます。

売りの決済注文とは何でしょうか?

そうです、「買い注文」です。

ですから、移動平均線の上にレートがある時、

2.上昇しているのを見て買ってくる素人トレーダー達の買い注文が更に入る

3.既に売っていて負けているトレーダー達の決済の買い注文が入る

という3つの理由から、「売り注文」よりも「買い注文」の方が多くなるため(=注文の集中)、レートは上昇しやすいのです。

このように損益分岐点という考えから移動平均線を見れば、そこからトレーダー達がどのような注文を出してくるのかが分かるようになります。

移動平均線を多重表示して各時間足の相場の流れを読む

これまでは1つの時間軸の1つの移動平均線だけを見てきましたが、ここからは各時間足の方向を示した移動平均線を1つのチャートに重ねて表示させ、大きな流れや小さな流れを掴み、どういう局面でレートが伸びやすいかを見ていきます。

1つのチャートに、2つor3つの移動平均線(異なる時間軸)を表示させることをお勧めします。

なお、私の移動平均線の設定値についてはこの記事の最後でお伝えします

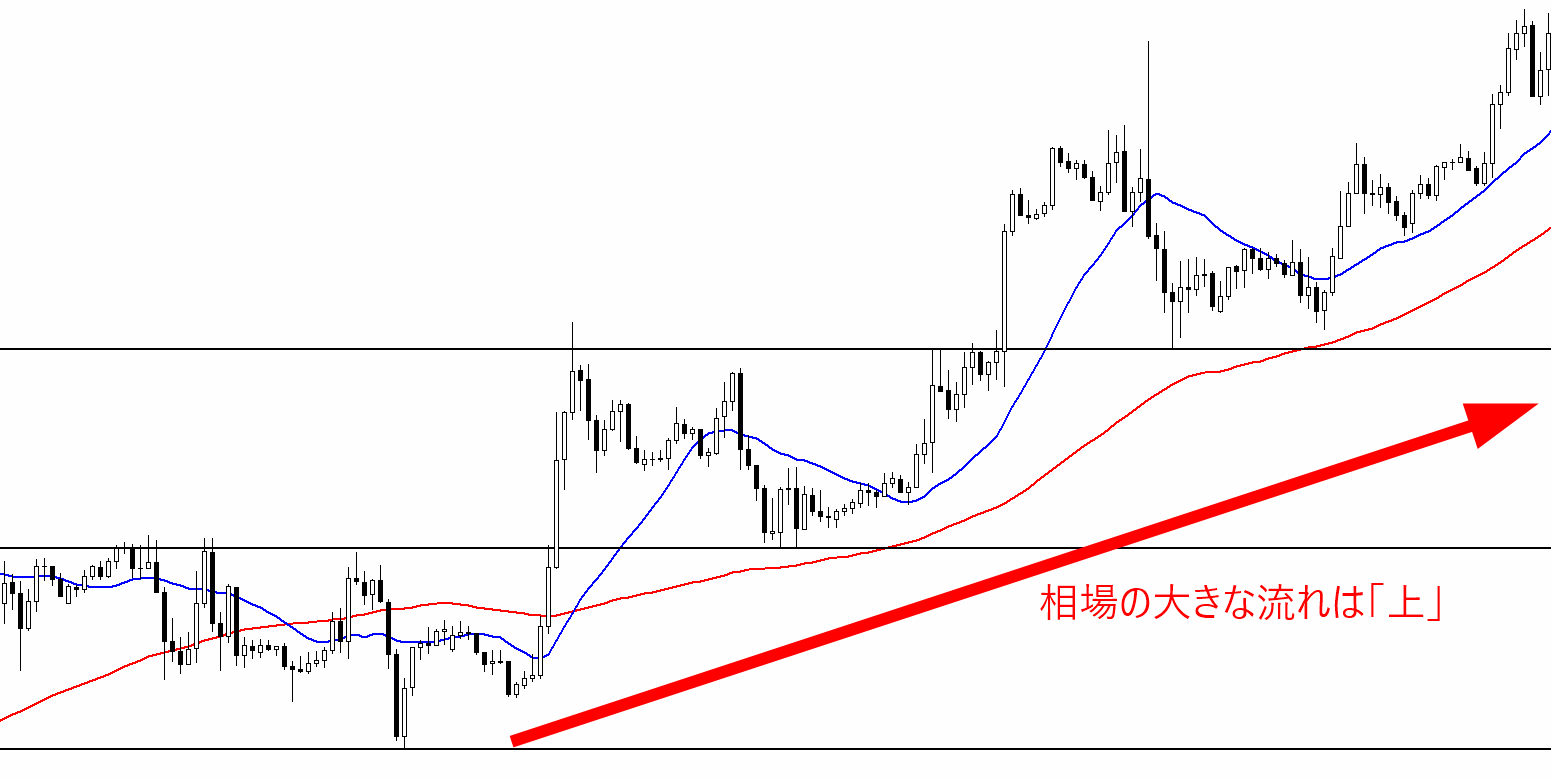

上位足が上昇(上位足移動平均線が上向き)の場合

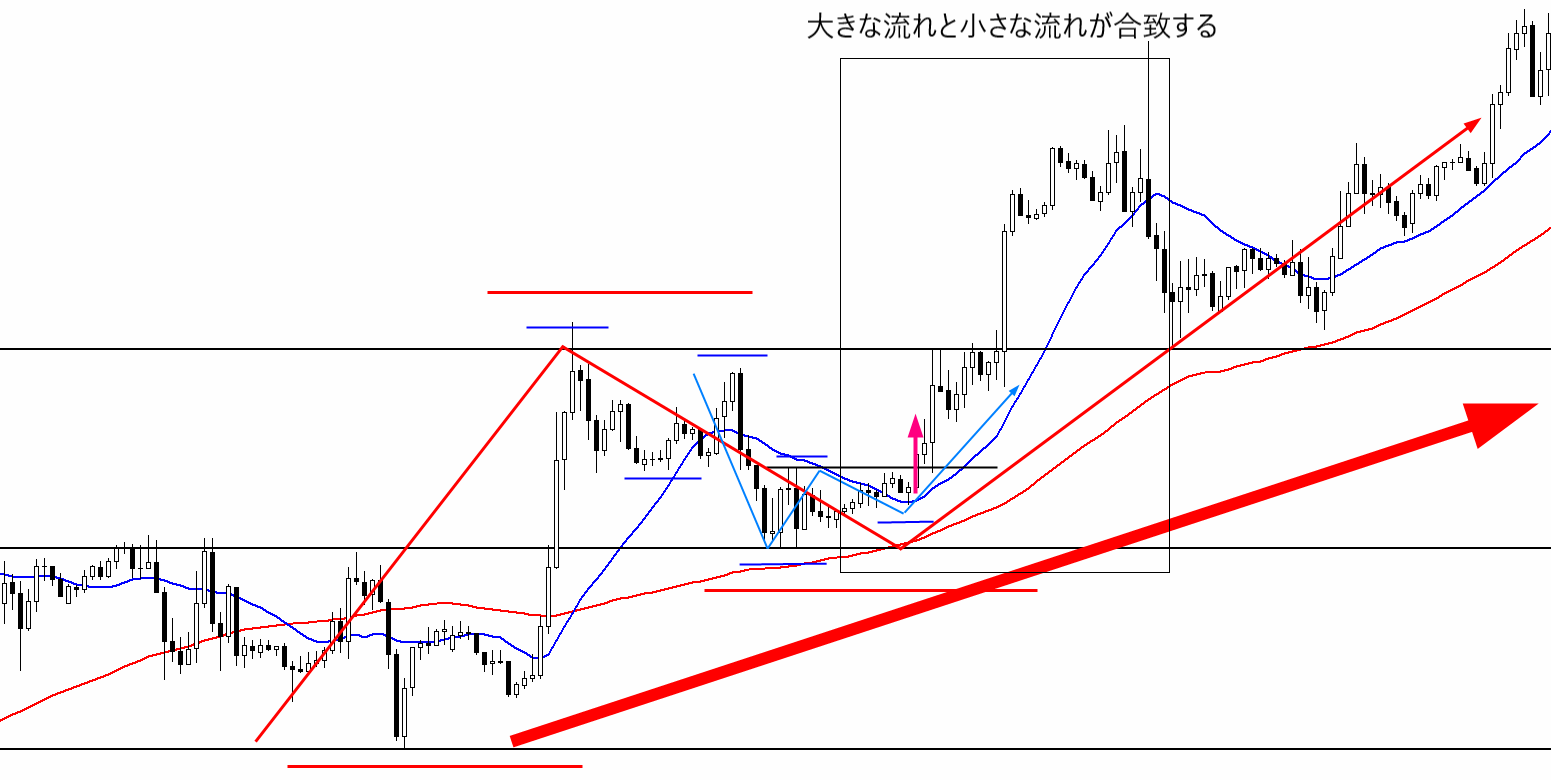

下図はポンドドルの1時間足チャートで、チャート内には20期間の移動平均線(短期:青線)と80期間の移動平均線(中期:赤線)を重ねて表示しています。

1つの移動平均線表示だけでは捉えることのできなかった

「より大きな相場の流れ」

が、80期間の移動平均線(中期:赤線)を加えることで見えるようになったと思います。

80期間の移動平均線(中期:赤線)は上方向に向かって伸び続けており、大きな相場の流れ(=トレンド)は「上」だということが分かります。

これにプラスして、先ほどお伝えしたトレーダー達の

「注文の集中」

という観点から見てみても、大きな相場の流れを現す80期間の移動平均線(中期:赤線)が上を向いており、かつその移動平均線の上にレートがあるので、

2.上昇しているのを見て買ってくる素人トレーダー達の買い注文が更に入る

3.既に売っていて負けているトレーダー達の決済の買い注文が入る

という理由から、売り注文よりも買い注文の方が多くなりレートが上昇しやすいため、上方向へ伸びる可能性が高く、80期間の移動平均線の方向に買いポジションを持つことに優位性があるということが分かります。

とにかく目線は「上」です。

目線が上なので、あとは下位足の方向が「上」になる瞬間を狙ってエントリーをかけることができれば、大きな相場の方向に乗って利を得る可能性が高くなります。

では、下位足の方向が「上」になる瞬間とはどこなのでしょうか?

それは下記のピンクの矢印の部分です。

80期間の移動平均線(赤線)を見ることで大きな相場の流れは、

「上」

だということが分かっていますから、あとは小さな流れである20期間の移動平均線(青線)が上を向いてくる瞬間を待ちます。

図中のピンクの矢印の部分のところで20期間の移動平均線(青線)も上を向いてきたので、小さな流れが大きな流れに合致することになり、

・短期のトレーダーも上目線

と両者のトレーダーの思惑が一致してきますので、ここで買いポジションを持てば利益を上げられる可能性はかなり高くなります。

相場は大きな流れ(=トレンド)には逆らうことは基本的にできませんから、その大きな流れの方向に小さな流れが合致していくポイントからが最も伸びやすい局面と言えるからです。

なぜ相場は大きな流れに逆らうことができないかは、マルチタイムフレーム分析が出来なければFXで勝つことは不可能【勝ちたいならマスターすべし!】の記事をご覧ください

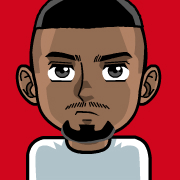

上位足が下降(上位足移動平均線が下向き)の場合

では、もう1つだけ実チャートを見ていきましょう。

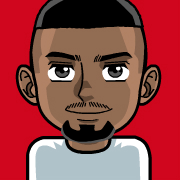

上の図はドルカナダ1時間足チャートです。

先ほどと同じように、20期間の移動平均線(青線)と80期間の移動平均線(赤線)を表示しております。

まず一目見てすぐに分かる通り、80期間の移動平均線(赤線)の方向が下向きに走り続けていますので、大きな流れ(=トレンド)は「下」です。

目線が下なので、あとは下位足の方向が「下」になる瞬間を狙ってエントリーをかけることができれば、大きな相場の方向に乗って利を得る可能性が高くなります。

ですので、20期間の移動平均線(青線)の方向が80期間の移動平均線(赤線)の方向に合致してくる瞬間を待てばいいだけです。

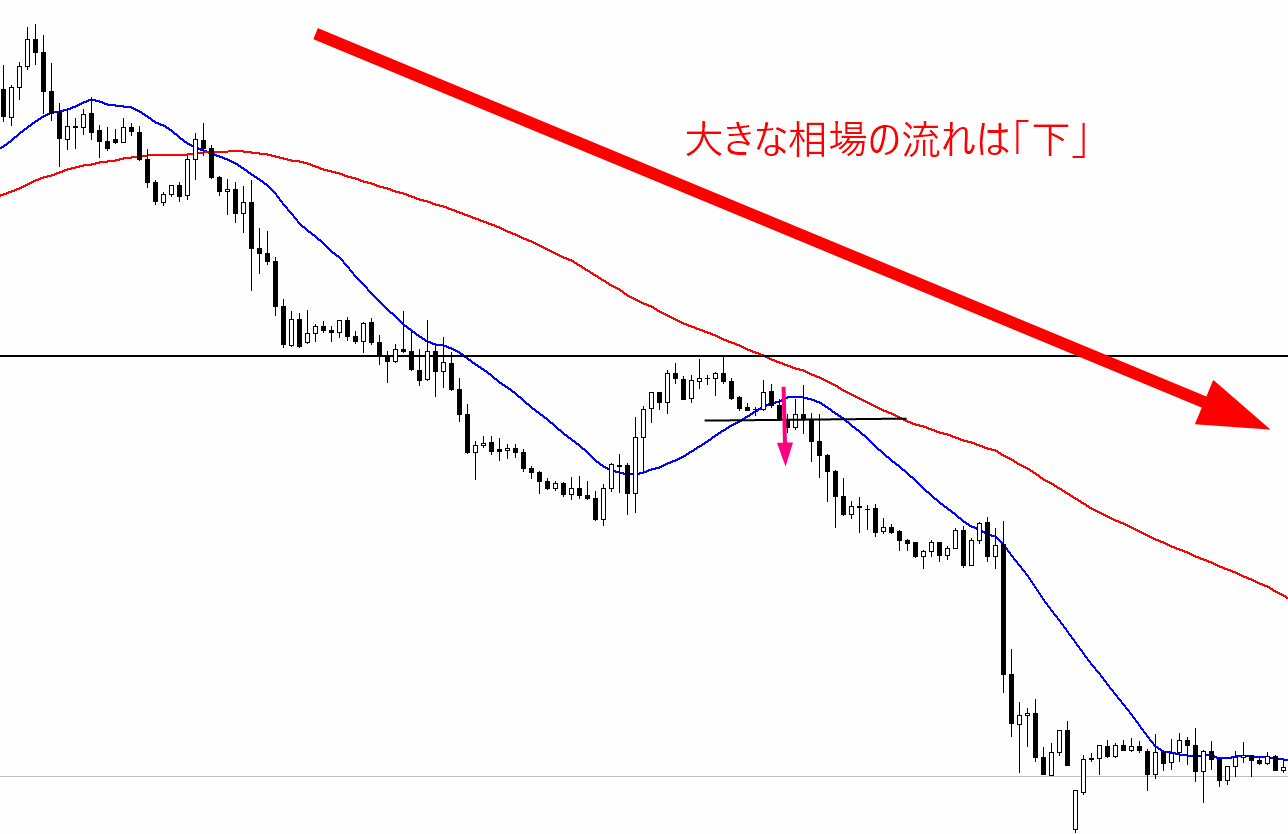

そこが下記チャートのピンクの矢印の部分です。

ピンクの矢印の部分くらいから、20期間の移動平均線(青線)も「下」を向き始めますから、既に下を向いている80期間の移動平均線(赤線)の方向と合致してくることになり、

・短期のトレーダーも下目線

と思惑が一致してきます。

また、

「注文の集中」

という観点から見ても、下向きの80期間の移動平均線(中期)の下にレートがあることで、

2.下落しているのを見て売ってくる素人トレーダー達の「新規売り注文」が更に入る

3.既に買っていて負けているトレーダー達の「決済の売り注文」が入る

という理由からそもそも下落する優位性が高いのに、これにプラスして更に下向きの20期間の移動平均線(短期)の下にレートがいくことで、ダブルで

2.4時間足レベルの戻り目の中で1時間足レベルの下降トレンド転換をしてきたことによる「新規売り注文」が入る

3.下落しているのを見て売ってくる素人トレーダー達の「新規売り注文」が更に入る

4.既に買っていて負けているトレーダー達の「決済の売り注文」が入る

という状況が起こるので、伸びるべくして伸びた局面であることが分かります。

このように、大きな流れと小さな流れの方向を示した移動平均線を1つのチャートに重ねて表示させることで、「長期トレーダー」と「短期トレーダー」の思惑や注文の状況が分かるようになります。

1つのチャートに移動平均線を多重表示して各時間足の相場の流れを読むことは大変重要なのです。

実際は移動平均線にプラスして、ダウ理論や大衆心理などを組み合わせてエントリーの判断をしていきます。

移動平均線だけではエントリー判断はできません

移動平均線から「トレードがしやすい局面」と「トレードがしにくい局面」を見極める

これまでの説明で、移動平均線が意味していることとその使い方が理解できたと思います。

次に、移動平均線を見れば「トレードしやすい局面」と「トレードしにくい局面」を瞬時に把握することができるという話をお伝えさせていただきます。

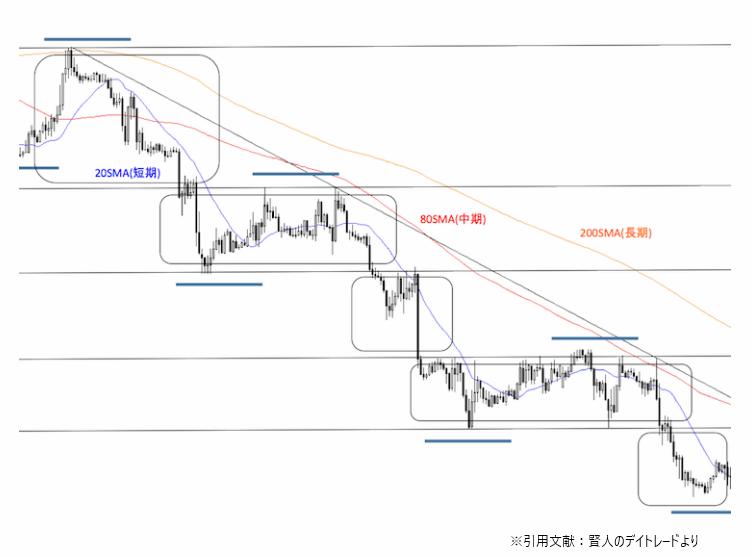

トレードがしやすい局面

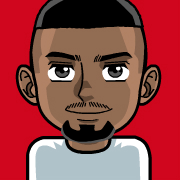

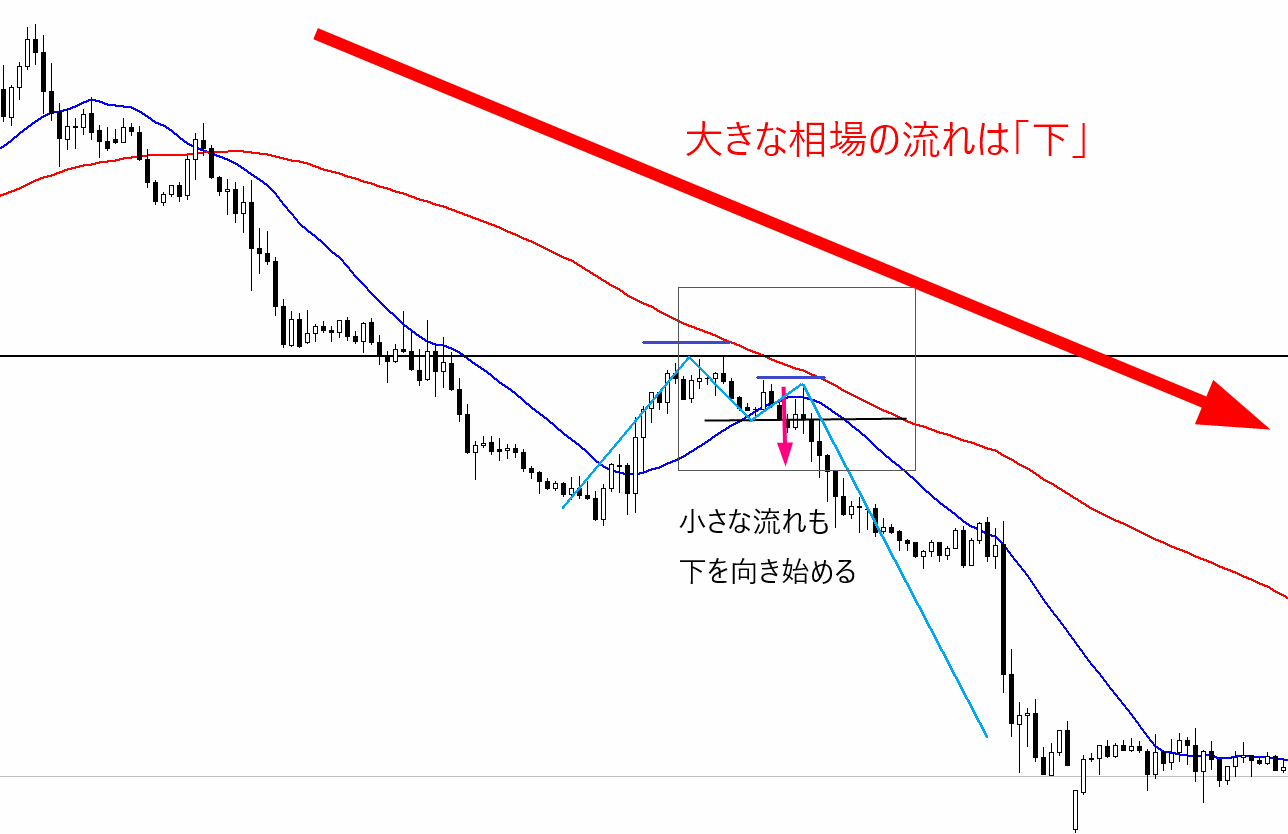

例えば下記チャートをご覧ください。

移動平均線の方向が長期・中期・短期ともに下を向いており、非常に分かりやすい下降トレンドを形成している局面であることが、ひと目で分かると思います。

長期・中期の大きな相場の流れ(=トレンド)は圧倒的に「下」なので、あとは短期の流れが長期・中期の大きな相場の流れに合致してくるタイミングでトレードしていけばいいだけです。

相場の方向が分かりやすく出ているので、非常にトレードしやすく勝ちやすい相場と言えます。

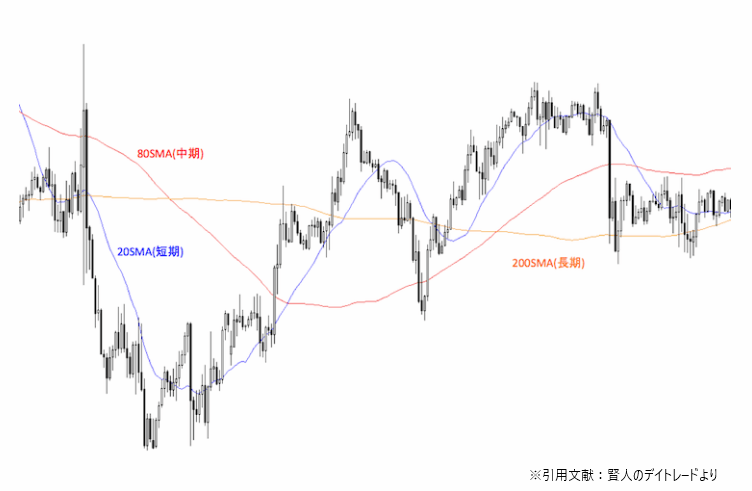

トレードがしにくい局面

では次に下記チャートをご覧ください。

先ほどのチャートと違って、3本の移動平均線の方向がバラバラで、レートにも方向感がないことがひと目で分かると思います。

トレードするには非常に難易度が高い局面であると考えることができます。

このような難しい局面では無理にトレードをせず、1枚目のチャートのように相場に方向感が出て分かりやすい局面になるまで待つことがトレードで安定的に勝ち続けるためにはとても重要です。

方向感がない時にトレードしてもロクな結果にはならないですよ

私の移動平均線の設定値

最後に、質問頂くことが多い私の移動平均線の設定について公開します。

まず私が使っている時間足ですが、

- 週足

- 日足

- 4時間足

- 1時間足

- 15分足

です。

そして、各時間軸の20期間の移動平均線をそれぞれの時間軸のチャートに複数載せています。

私が使っている移動平均線の種類は、すべて「単純移動平均線」となります

例えば、1時間足で説明すると、1時間足チャートに表示させている移動平均線は、

- 1時間足の移動平均線=20期間

- 4時間足の移動平均線=80期間 (4時間足の20MAに相当)

- 日足の移動平均線=480期間 (日足の20MAに相当)(※移動平均線は英語でMoving averageと言い、MAはその頭文字をとったもの)

です。

表示している移動平均線の本数ですが、各時間足によって多少変わっており、「4時間足」と「1時間足」と「15分足」は、その足の移動平均線(20期間)と、2つ上の時間軸までの移動平均線を表示させているので3本となります。

【4時間足の場合】

1つ目:4時間足の移動平均線(20期間)

2つ目:日足の移動平均線(20期間)

3つ目:週足の移動平均線(20期間)

【1時間足の場合】

1つ目:1時間足の移動平均線(20期間)

2つ目:4時間足の移動平均線(20期間)

3つ目:日足の移動平均線(20期間)

【15分足の場合】

1つ目:15分足の移動平均線(20期間)

2つ目:1時間足の移動平均線(20期間)

3つ目:4時間足の移動平均線(20期間)

「日足」は日足の移動平均線(20期間)と、1つ上の時間軸までの移動平均線を表示させているので2本です。

【日足の場合】

1つ目:日足の移動平均線(20期間)

2つ目:週足の移動平均線(20期間)

「週足」は、週足の移動平均線(20期間)のみ表示させているので、1本だけです。

具体的な設定値

具体的な設定値は下記となります。

■15分足

青線=20MA

赤線=80MA(20×4=80,1時間足の20MAに相当)

黄線=320MA(20x4x4=320,4時間足の20MAに相当)

■1時間足

青線=20MA

赤線=80MA(20×4=80,4時間足の20MAに相当)

黄線=480MA(20x4x6=480,日足の20MAに相当)

■4時間足

青線=20MA

赤線=120MA(20×6=120,日足の20MAに相当)

黄線=600MA(20x6x5=600,週足の20MAに相当)

■日足

青線=20MA

赤線=100MA(20×5=100,週足の20MAに相当)

■週足

青線=20MA

FXの移動平均線まとめ

いかがでしたでしょうか?

移動平均線の本質的な意味を理解していただけましたでしょうか?

ここまで考えて移動平均線を見ているトレーダーはあまりいませんので、今回の記事を何度も読み、移動平均線を使いこなせるトレーダーへと進化して欲しいと思います。

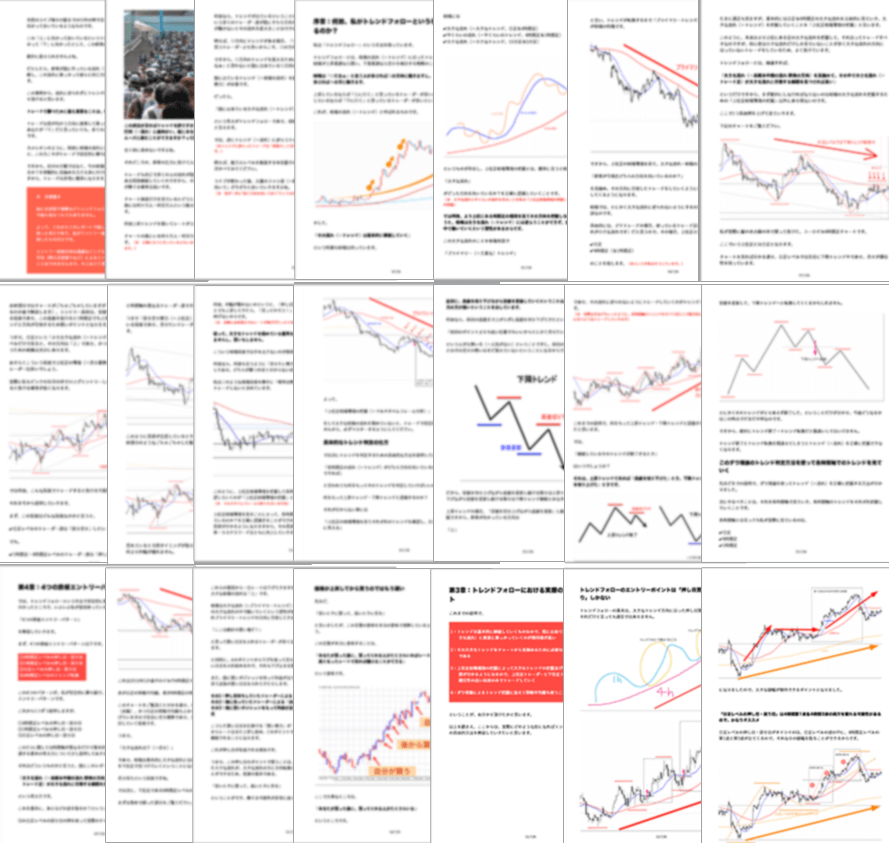

さて、最後になりますが、今日お伝えした移動平均線の解説は、実はこちらのマニュアル(PDF247ページ)から一部抜粋して、今回の記事用に改良したものです。

このマニュアルでは、移動平均線の他にも、

- 実際の相場で使えるダウ理論

- 誰でも出来るマルチタイムフレーム分析

- 私が安定して利益を上げ続けている4つの鉄板エントリーパターン

などなど、FXトレーダーとして毎月安定して利益を出せるようになる為の方法が247ページに渡って書かれています。

今回の移動平均線の解説が少しでも役に立ったと思った方は、是非このマニュアル(PDF247ページ:無料)をダウンロードしていただき、勝ちトレーダーへの一歩を歩みだしてもらえるための役に立てたら嬉しいです。

なお、既にこのマニュアルを読んだ方からの感想文はこちらにて見ることができますので、興味がある方は是非ご覧ください。

それでは、本日も最後までお読みいただきありがとうございました。

コメント